Amira Nature Foods Ltd

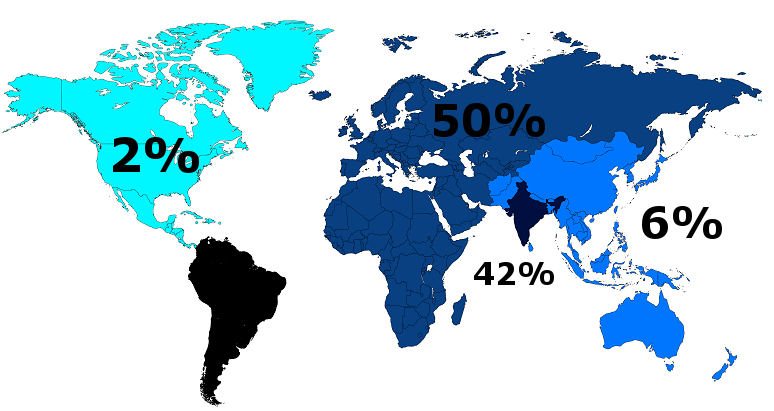

Die Amira Nature Foods Ltd ist ein führender Anbieter von verpacktem indischen Reis und anderen auf Reis-Basis hergestellten Produkten mit Kunden in mehr als 60 Ländern.

Der Konzern verdient den Großteil seines Umsatzes durch den Verkauf von Basmati-Reis unter der Hauptmarke Amira aber auch anderen Marken von Drittparteien.

Neben dem reinen Reis hat der Konzern in den letzten Jahren ein Portfolio an Reis-Basierten Produkten aufgebaut wobei es sich hauptsächlich um Snacks und zum Aufwärmen fertige Mahlzeiten handelt.

Die Produkte des Konzerns werden von vielen internationalen Einzeländern verkauft darunter bspw. ASDA, Bharti, Big Bazaar, Carrefour, Costco, easyday, EDEKA, HEB, Jetro Restaurant Depot, Kaufland, Metro Cash & Carry, Morrison’s, Publix, REWE, Spencer’s, Tesco, oder auch Waitrose.

Bei Amira handelt es sich um einen vertikal integrierten Anbieter und übernimmt damit fast alle Schritte der Wertschöpfungskette. Das Unternehmen kauft die Getreidekörner bei mehr als 200000 indischen Bauern und kümmert sich danach um deren Lagerung, den Reifungsprozess, die Verarbeitung zu dem fertigen Reis, die Verpackung sowie die Distribution und das Marketing.

Aktuell produziert der Konzern ausschließlich in Indien und auch zukünftige Planungen für neue Fabriken beziehen sich im Grunde nur auf Indien.

Zusätzlich zum Reisgeschäft hat der Konzern noch einen eher kleineren Geschäftsbereich in dem er Weizen, Gerste, Hülsenfrüchte und einige andere ähnliche Produkte verkauft.

Amira Nature Foods Ltd

Die Amira Nature Foods Ltd ist ein führender Anbieter von verpacktem indischen Reis und anderen auf Reis-Basis hergestellten Produkten mit Kunden in mehr als 60 Ländern.

Der Konzern verdient den Großteil seines Umsatzes durch den Verkauf von Basmati-Reis unter der Hauptmarke Amira aber auch anderen Marken von Drittparteien.

Neben dem reinen Reis hat der Konzern in den letzten Jahren ein Portfolio an Reis-Basierten Produkten aufgebaut wobei es sich hauptsächlich um Snacks und zum Aufwärmen fertige Mahlzeiten handelt.

Die Produkte des Konzerns werden von vielen internationalen Einzeländern verkauft darunter bspw. ASDA, Bharti, Big Bazaar, Carrefour, Costco, easyday, EDEKA, HEB, Jetro Restaurant Depot, Kaufland, Metro Cash & Carry, Morrison’s, Publix, REWE, Spencer’s, Tesco, oder auch Waitrose.

Bei Amira handelt es sich um einen vertikal integrierten Anbieter und übernimmt damit fast alle Schritte der Wertschöpfungskette. Das Unternehmen kauft die Getreidekörner bei mehr als 200000 indischen Bauern und kümmert sich danach um deren Lagerung, den Reifungsprozess, die Verarbeitung zu dem fertigen Reis, die Verpackung sowie die Distribution und das Marketing.

Aktuell produziert der Konzern ausschließlich in Indien und auch zukünftige Planungen für neue Fabriken beziehen sich im Grunde nur auf Indien.

Zusätzlich zum Reisgeschäft hat der Konzern noch einen eher kleineren Geschäftsbereich in dem er Weizen, Gerste, Hülsenfrüchte und einige andere ähnliche Produkte verkauft.

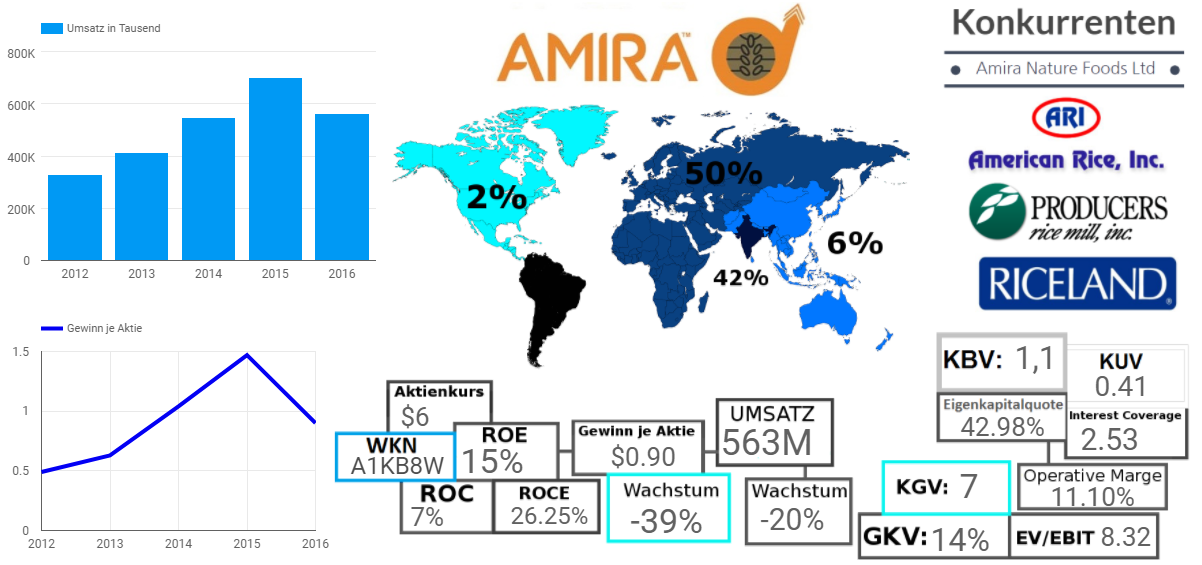

Fazit - A1KB8W

Der indische Reishersteller Amira Nature Foods begann 1915 als ein Handelsunternehmen, welches Bohnen von lokalen Bauern verkaufte. Erst in der dritten Generation nach dem Gründer begann das Unternehmen sich auf Exporte zu fokussieren.

Der Verkauf von Produkten unter der eigenen Marke sollte aber erst im Jahre 2008 unter der Führung des Uhr-Uhr-Enkels des Gründers beginnen, welcher den Familienkonzern 2012 an die Börse brachte.

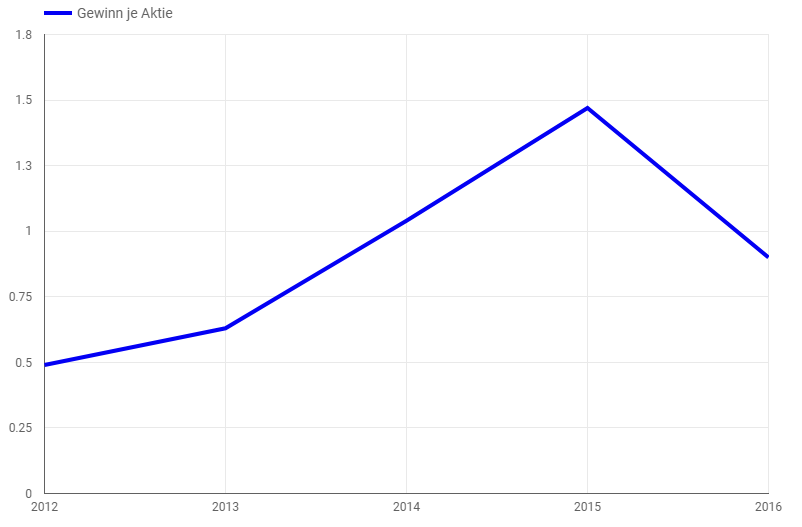

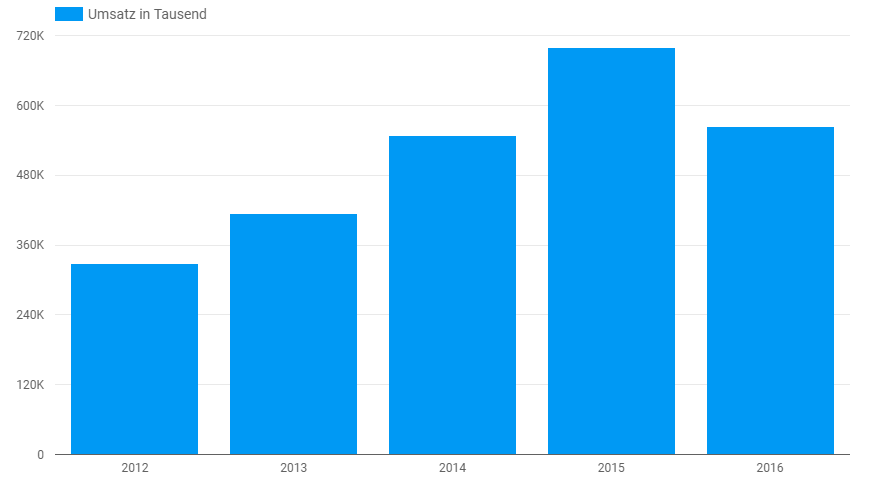

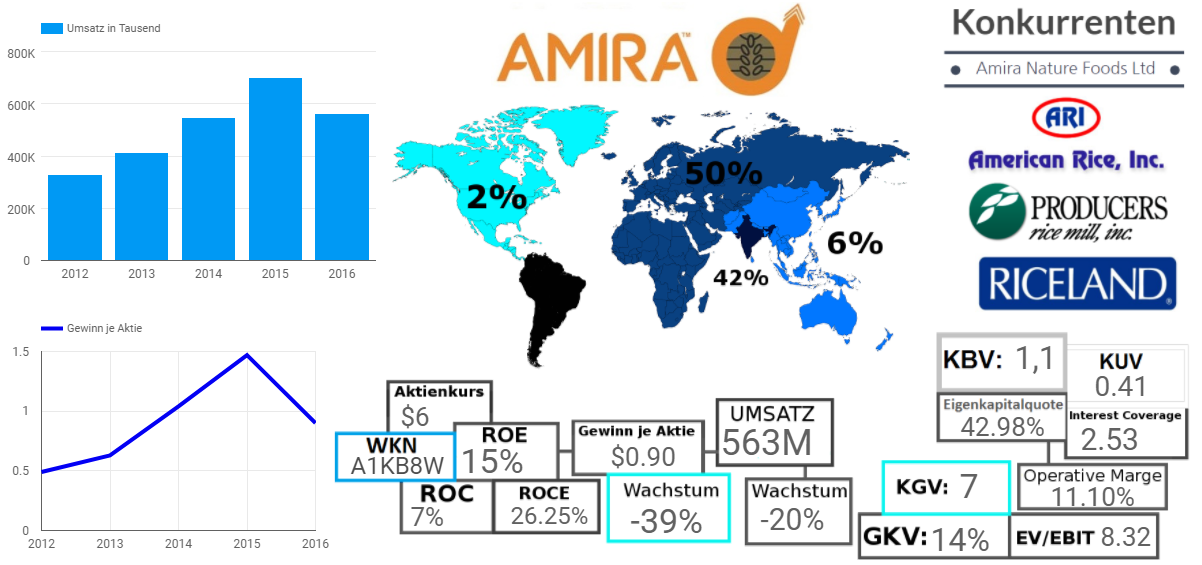

Trotz einer marktführenden Position ist die Amira Nature Foods Ltd. relativ klein mit einem Umsatz von um die 560 Millionen US-Dollar. Dafür wächst das Unternehmen aber noch recht stark, wobei das durchschnittliche jährliche Umsatzwachstum seit 2010 bei guten 20% liegt.

Sorgen macht mir allerdings der Umsatzrückgang von guten 20% im letzten Geschäftsjahr. Dieser kam vor allem durch den Einbruch des Reis-Preises zusammen und zeigt die starke Abhängigkeit des Unternehmens vom Rohstoff Reis.

Sowohl die Rentabilität als auch die Margen konnte der Konzern aber dennoch auf einem recht starken Niveau halten.

Nun kommen wir zum letzten Punkt und zwar der finanziellen Stabilität, welche für mich ein Deal Breaker war. Meines Erachtens nach ist ein Interest Coverage von 2.53 für ein wie beschrieben sehr zyklisches Unternehmen viel zu gering und für mich damit ein ganz klarer Deal Breaker.

Daran kann dementsprechend auch die günstige Preissetzung nichts ändern, da mir das Risiko in diesem Fall einfach zu groß ist.