e.l.f. Beauty, Inc.

Die e.l.f. Beauty, Inc. ist eines der führenden und schnellst wachsenden Beauty-Unternehmen der USA.

Die Produktion wird an Drittparteien vor allem in China und seit kurzem auch in den USA ausgelagert. Das Unternehmen braucht dabei im Durchschnitt 22 Wochen vom Konzept eines Produktes hin zum eigenen Online-Shop, was zeigt, dass der Konzern trotz der Auslagerung schnell arbeiten kann.

Die Distribution findet zum größten Teil über das eigene Distributions-Zentrum in Kalifornien statt, welches von einem drittparteiischen Logistikdienstleister betrieben wird. Dazu utilisiert das Unternehmen auch Logistikanbieter in Kanada und dem Vereinigten Königreich, wo es aktuell kein eigenes Logistikzentrum hat.

Beim Verkauf fährt der Konzern eine Multi-Channel Strategie, so wird jedes Produkt zuerst im eigenen Online-Shop gelaunched und erst bei ordentlichen Rückmeldungen in den Einzelhandel eingeführt.

Beim Einzelhandel hat der Konzern dabei sowohl eigene Geschäfte greift vor allem aber auf unabhängige Einzelhändler zurück, weshalb ein großer Teil des Umsatzes aus dem B2B Geschäft kommt. Die B2B Kunden reichen dabei von Drogerie-Ketten über große Supermärkte wie Walmart oder Target bis hin zu auf den Beauty Markt spezialisierten Einzelhändlern.

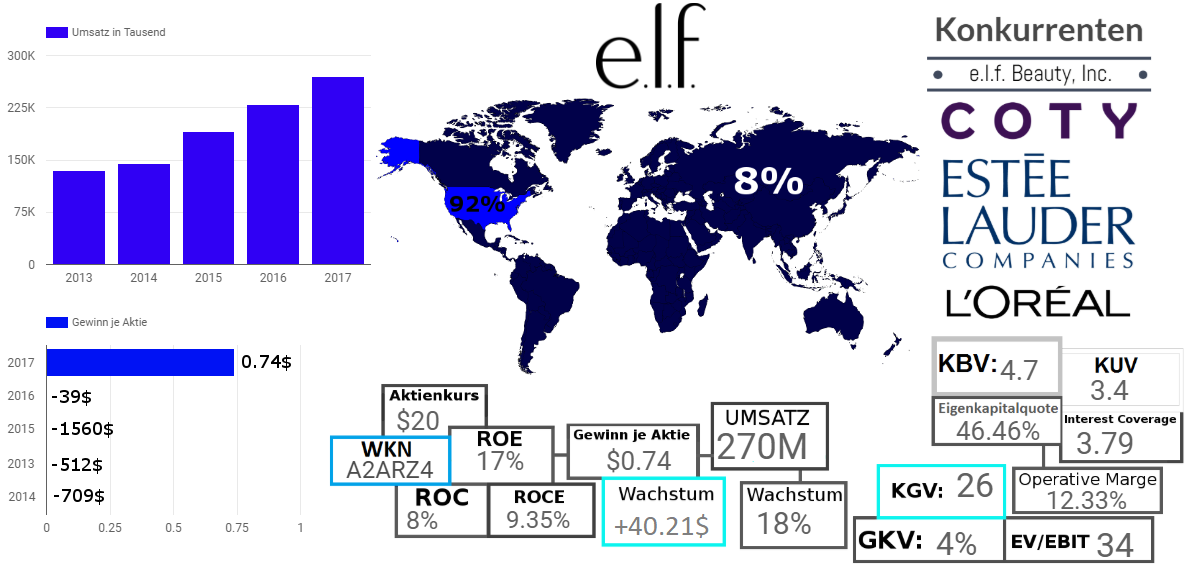

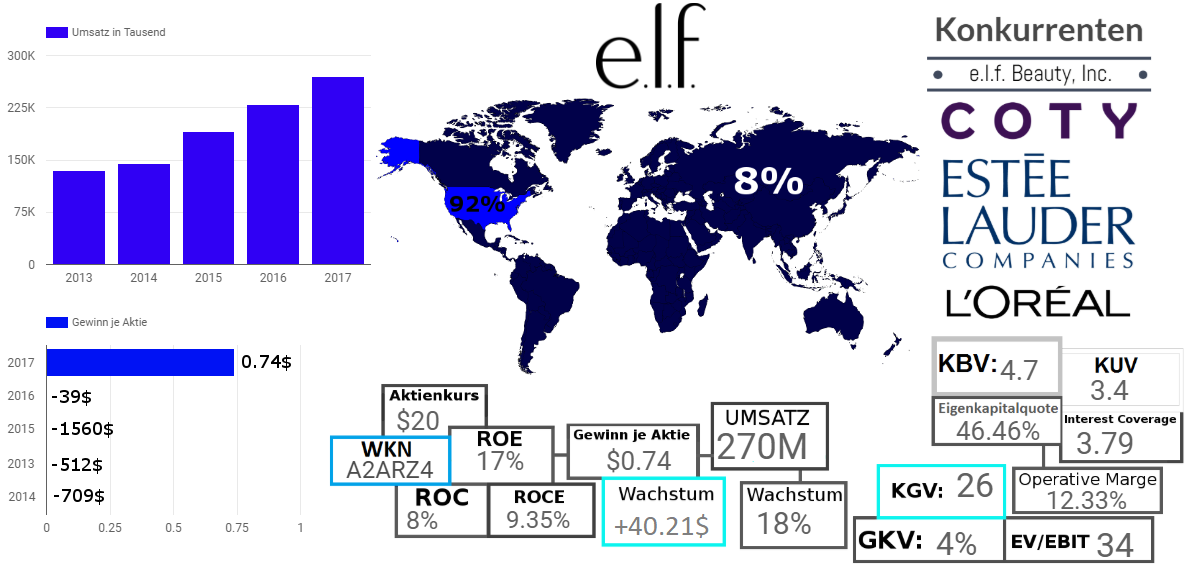

Der Großteil des Geschäftes findet dabei in den USA statt, wobei der Konzern auch in internationalen Märkten wie Kanada, dem Vereinigten Königreich oder Mexiko aktiv ist.

Absetzen von anderen großen Konkurrenten kann sich der Konzern vor allem durch seine First-To-Mass (als erster zur Masse) Strategie. So bringt der Konzern Trends in den luxuriöseren Bereichen der Kosmetik zu einem günstigeren Preis auf den Markt und damit zur Masse. Dabei schafft es der Konzern oft die Produkte zu gerade einmal einem Drittel des ursprünglichen Preises auf den Markt zu bringen.

In die aktive Vermarktung der Produkte selbst wird dabei eher weniger gesteckt, wobei der Konzern im letzten Jahr gut 8.1 Millionen US-Dollar in Werbung investierte, was ca. 3% des Gesamtumsatzes entspricht.

e.l.f. Beauty, Inc.

Die e.l.f. Beauty, Inc. ist eines der führenden und schnellst wachsenden Beauty-Unternehmen der USA.

Die Produktion wird an Drittparteien vor allem in China und seit kurzem auch in den USA ausgelagert. Das Unternehmen braucht dabei im Durchschnitt 22 Wochen vom Konzept eines Produktes hin zum eigenen Online-Shop, was zeigt, dass der Konzern trotz der Auslagerung schnell arbeiten kann.

Die Distribution findet zum größten Teil über das eigene Distributions-Zentrum in Kalifornien statt, welches von einem drittparteiischen Logistikdienstleister betrieben wird. Dazu utilisiert das Unternehmen auch Logistikanbieter in Kanada und dem Vereinigten Königreich, wo es aktuell kein eigenes Logistikzentrum hat.

Beim Verkauf fährt der Konzern eine Multi-Channel Strategie, so wird jedes Produkt zuerst im eigenen Online-Shop gelaunched und erst bei ordentlichen Rückmeldungen in den Einzelhandel eingeführt.

Beim Einzelhandel hat der Konzern dabei sowohl eigene Geschäfte greift vor allem aber auf unabhängige Einzelhändler zurück, weshalb ein großer Teil des Umsatzes aus dem B2B Geschäft kommt. Die B2B Kunden reichen dabei von Drogerie-Ketten über große Supermärkte wie Walmart oder Target bis hin zu auf den Beauty Markt spezialisierten Einzelhändlern.

Der Großteil des Geschäftes findet dabei in den USA statt, wobei der Konzern auch in internationalen Märkten wie Kanada, dem Vereinigten Königreich oder Mexiko aktiv ist.

Absetzen von anderen großen Konkurrenten kann sich der Konzern vor allem durch seine First-To-Mass (als erster zur Masse) Strategie. So bringt der Konzern Trends in den luxuriöseren Bereichen der Kosmetik zu einem günstigeren Preis auf den Markt und damit zur Masse. Dabei schafft es der Konzern oft die Produkte zu gerade einmal einem Drittel des ursprünglichen Preises auf den Markt zu bringen.

In die aktive Vermarktung der Produkte selbst wird dabei eher weniger gesteckt, wobei der Konzern im letzten Jahr gut 8.1 Millionen US-Dollar in Werbung investierte, was ca. 3% des Gesamtumsatzes entspricht.

Fazit - A2ARZ4

Im Jahre 2002 trafen auf einer Partie in New York der 23 jährige Wirtschaftsstudent Joseph Shamah und der 8 Jahre ältere Beauty-Veteran Scott Vincent Borba aus Los Angeles aufeinander. Die zwei waren schnell auf einer Wellenlänge und kamen gemeinsam auf die Idee eine günstige aber hochqualitative Beauty-Marke für Frauen auf den Markt zu bringen.

Im Juni 2004 erfolgte schließlich mit finanzieller Unterstützung von Josephs Vater die Gründung der e.l.f Beauty Inc., welche sich in den nächsten Jahren zu einer führenden Beauty-Marke entwickelte, sodass die Gründer 2014 einen Großteil des Unternehmens an die TPG Growth Inc. verkauften welche dann auch die Führung über das Unternehmen übernahm und es 2016 an die Börse brachte.

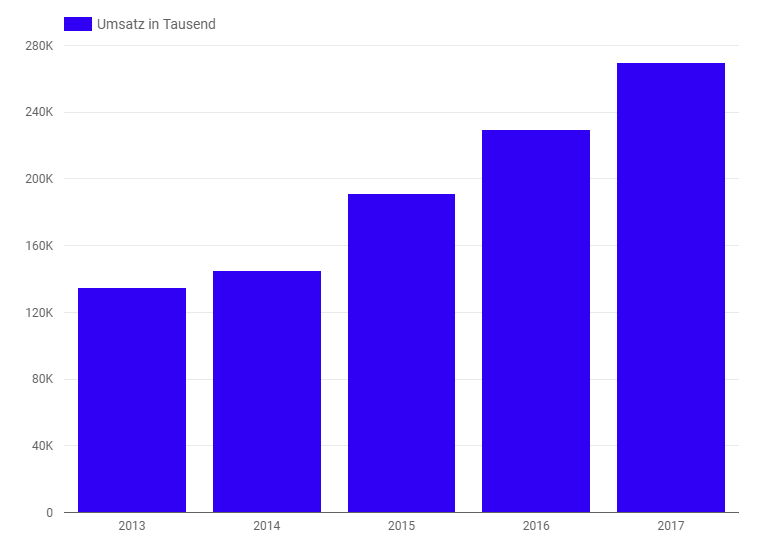

Unter der Führung von Tarang P. Amin bzw. der Kontrolle der TPG Growth Inc. entwickelt sich der Konzern seither stark und weist mit einem Umsatz von 270 Millionen US-Dollar zwar noch keine riesen Einnahmen auf, steigert diese aber mit soliden Wachstumszahlen. So wuchs der Umsatz in den letzten 5 Jahren um durchschnittlich 19.2% pro Jahr.

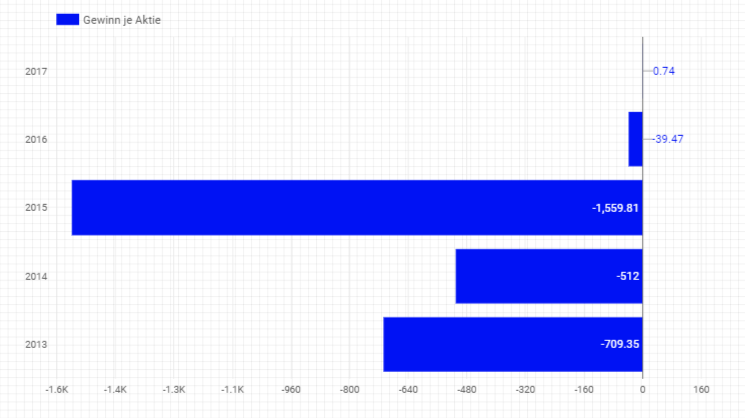

Dabei weist der Konzern seit diesem Jahr enorm solide Fundamentalfaktoren mit einer Gesamtkapitalrentabilität von 8% sowie einer operativen Marge von 12% auf. Allerdings gilt hier zu beachten, dass bis ins letzte Jahr noch enorm hohe Verluste geschrieben worden sind und die langfristige Beständigkeit des Geschäftes damit noch nicht geprüft ist, weshalb alle Daten mit einer gewissen Vorsicht zu betrachten sind.

Entsprechend dieser Daten ist es auch nicht überraschend, dass der Konzern aktuell keine Dividende ausschüttet und meines Erachtens mit Blick auf die Rentabilität sowie das Wachstum des Konzernes auch nicht nötig.

Kritischer sehe ich hier den Fakt, dass der Konzern finanziell nicht gerade stabil dasteht, was man vor allem am Interest Coverage von 3.79 sieht. Was trotz der zyklisch eher mäßigen Anfälligkeit des Konzernes einen zu niedrigen und risikoreichen Wert darstellt und für mich auch ein ganz klarer Deal-Breaker ist. Die Eigenkapitalquote ist hier im Gegensatz weniger kritisch zu betrachten und stellt meines Erachtens nach einen ausreichend soliden Wert dar.

Das Interest Coverage außen vor gelassen, welches für mich wie gesagt ein absoluter Deal Breaker ist, halte ich die aktuelle Preissetzung mit Blick auf das Wachstum und die anderen fundamentalen Ertragskennzahlen für fair wenn auch nicht sonderlich attraktiv.

Alles in allem also ein finanziell instabiler Konzern, wobei selbst das Wachstum und die soliden Ertragskennzahlen diesen Faktor nicht ändern können. Denn wo das Fundament nicht passt, bringt mir auch ein tolles Haus nicht.